הרשות לניירות ערך מעדכנת את כללי המשחק בשוק הקרנות הכספיות והרפורמה צפויה להשפיע כבר בזמן הקרוב.

להמשך קריאהחדשנות פיננסית בשוק ההון ובקרנות הנאמנות

המסחר העצמאי בישראל חווה קפיצת מדרגה משמעותית במהלך שנת 2000 בה נפתחו חשבונות חדשים בקצב גבוה משמעותית לעומת השנים הקודמות בקרב כלל חברי הבורסה, גם אלו שאינם בנקים. נראה שהאפשרות לסחור ישירות בבורסה הפכה רלוונטית ליותר ויותר לקוחות פרטיים ובמקביל התעורר וגבר הצורך בשדרוג מערכות המסחר עצמן, בין אם באתר אישי או באפליקציה.

בשנה האחרונה ניתן להבחין באפשרויות חדשות שלא היו קיימות בעבר בגזרה הזו, המתמקדות רובן ככולן בנוחות השימוש וניראות נעימה לעין. מידע מפורט, סימולציות שונות ועוד לצד נגישות נוחה יותר הפכו את אפשרויות המסחר המתקדם לזמינות לא רק לסוחרים מקצועיים אלא לכל לקוח פרטי, אך האם זו קפיצת המדרגה ששוק ההון בישראל חיכה לה? תוספת אסתטית בלבד או הנגשה אמיתית לעולם המסחר, לכל אחד, בכל סכום ובכל בנק בו הוא נמצא – כולל לקוחות בבנקים שאינם מאפשרים כלל מסחר בבורסה המקומית, כגון בנק פפר והבנק הדיגיטלי (שלא מאפשרים מסחר כלל בשוק הישראלי ובקרנות כספיות, שהיו הלהיט של השנה האחרונה, בפרט). נדמה שהבשורה האמיתית נמצאת בעולמות מיכון תהליכי ופירוק חסמים למיניהם. את החדשנות הזו מובילה לאחרונה חברת "פייר" שהיא פועל חבר בורסה מפוקח וחברת פינטק, המציעה רכישת קרנות נאמנות מנוהלות או מחקות ומציבה רף חדש בכל הנוגע לחדשנות פיננסית.

נסקור את הפיצ'רים הבלעדיים ואת היתרונות שהם מספקים ללקוח קצה:

כאמור, האפשרות לבצע רכישה של נייר ערך כלשהו שאינו הבנק שלך התייעלה ועם השנים תהליך פתיחת חשבון ההשקעות ירד משבועיים ליומיים בלבד, לאחר שעבר ברובו לזיהוי אלקטרוני ללא צורך בהגעה למשרדי בית ההשקעות. חברת פייר לקחה את זה צעד נוסף קדימה ומציעה רכישה מיידית, עוד לפני סיום ההצטרפות, בדומה לאופן הרכישה בעולמות האי-קומרס (תדמיינו רכישת נעליים באמזון, חווית רכישה מיידית).

עוד תוספת חדשנית היא האפשרות להצטרף לשירות המאפשר חסכון וצבירת ריבית בכל סכום, ללא מינימום, ובלחיצת כפתור בלבד! כלומר לא רק שחווית ההצטרפות ורכישת הקרן היא מיידית, כעת פיתחה החברה פתרון שחוסך גם את הצורך בהעברה בנקאית, רכישת קרן באופן אקטיבי, פידיון והחזרה לבנק במועד שצריך, כעת הכל ממוכן.

בשנים האחרונות מובילה הרשות לני"ע מהלך שמטרתו להקל על העברת הכספים מחשבון הבנק אל חשבון ההשקעות, במטרה לאפשר את הפעולה בלחיצת כפתור מתוך חשבון ההשקעות עצמו. חברת פייר פיתחה תשתית המאפשרת כבר היום, מתוך האפליקציה שלה, העברת מזומן מיידית מבלי להתחבר לחשבון הבנק ומבלי להמתין אפילו לא יום עסקים אחד.

קפיצת מדרגה נוספת המבוססת חדשנות טכנולוגית מציגה חברת פייר דרך שת"פ עם מנהלי קרנות הנאמנות עצמם. בקצרה, מאז ועדת בכר ישנה הפרדה בין ניהול ההשקעות בקרנות ובין ההפצה ומכירה ללקוחות הקצה כך שבפועל שרשרת המכירה לא התנהלה באופן טבעי והיצרן לא בא במגע עם לקוח הקצה בשום שלב. חברת פייר העמידה עצמה כפלטפורמה למכירה ישירה ולאחרונה יצאה בשיתופי פעולה כאלו עם מנהלי קרנות מוכרים, במסגרתם ניתן לרכוש ישירות מהאתר של מנהל הקרן את הקרן המבוקשת באופן ישיר.

האם כל אלו מסמנים על מגמה חדשה ופתיחת עולם אפשרויות שלם בשוק ההון בישראל?

את החשיבות המשמעותית בכך פירטנו מעלה ודי אם נזכיר כדוגמא את העובדה ש- 35% מכספי הציבור בבנקים נמצאים בחשבונות עו"ש שאינם נושאים ריבית כלומר נכון ל 11.2023 מדובר על סדר גודל של 1300 מיליארד שקל! מדובר על הפסד של 160 מיליון שקל ביום מול ריבית פוטנציאלית של 4.5% בקרן כספית הנובע ברובו מחוסר ידע וחוסר הנגשה של האפשרות להשקעה בקרן כספית. ונדמה שאין צורך להרחיב בחשיבות הצלחת תהליך שדרוג המערכות.

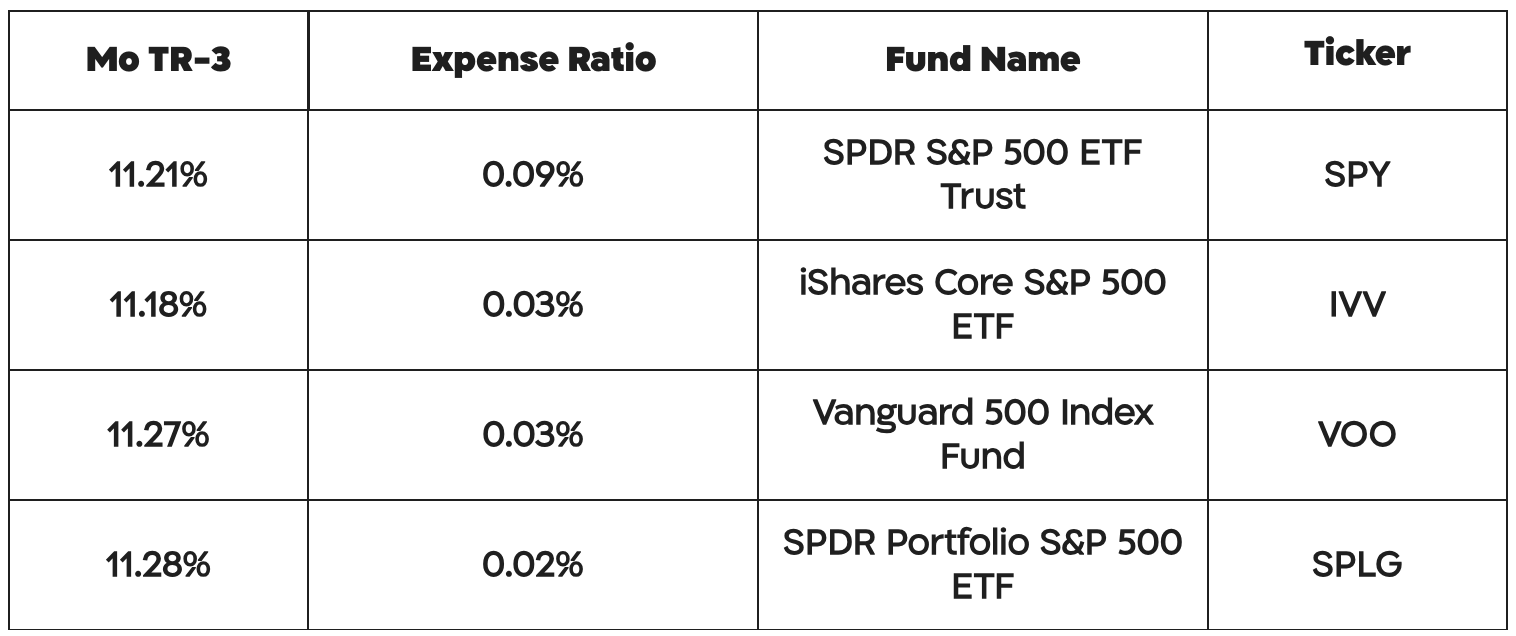

נכון שעלויות הן לא הפרמטר היחיד שצריך לקחת בחשבון, אבל במוצרים מחקים הוא בהחלט נתון משמעותי. שקיפות בעלויות מסייעת ומעודדת תחרות במחיר ומועילה לכולם.

כשמסתכלים על הנתונים של השנה האחרונה (בטבלה המצורפת), רואים שקרנות הסל והקרנות המחקות מציגות תשואות דומות. הקרנות שמנטרלות חשיפה מטבעית הניבו השנה תשואה נמוכה יותר.

השקעה ב- Exchange Traded Funds בחו"ל היא אופציה נוספת לקבלת חשיפה למדד הנ"ל, אבל מומלץ להכיר את הנקודות הבאות לפני כן:

א. מכיוון שמדובר על נייר שנסחר בדולרים בבורסה בחו"ל, אין מה לדבר על ניטרול חשיפת מטבע.

ב. המסחר בקרנות ETF בחו"ל, כפוף לעמלות מסחר בהתאם למה שגובה הבנק או ברוקר אחר. אם אתם מתכוונים להשקיע בסכומים קטנים, עמלות המינימום "ינגסו" חלק לא מבוטל מקרן ההשקעה, וחשוב לקחת את זה בחשבון.

ג. דמי הניהול של כל הקרנות המחקות המקומיות על ה-S&P500 הם אפס. נכון שקיימת אפשרות שדמי הניהול יעלו, אבל גם אם זה יקרה, עמלת המסחר בארץ בדרך כלל תהיה נמוכה מעמלת המסחר המינימלית בחו"ל, ובואו לא נשכח שקיימת אפשרות לניטרול חשיפת המטבע. מכל זה נובע עוד יתרון לקרנות המקומיות.

כמו כן, קרנות הנאמנות המקומיות מעלות דמי ניהול, אם בכלל, רק אחת לשנה, בסוף השנה. הנתונים שבטבלה נכונים לינואר 2024, מה שאומר שאלו הם דמי הניהול של הקרנות עד סוף דצמבר 2024.

ד. אין ספק שגופי ניהול ההשקעות בארה"ב גדולים יותר מגופי ניהול ההשקעות המקומיים אך מאחר ומדובר בקרנות נאמנות אין כאן סיכון מנפיק. הכסף לא נמצא בבעלות מנהל הקרן. הקרן נמצאת בחשבון נאמנות ולמנהל הקרן יש ייפוי כח לפעול בו. לכן אין סיכון שמקורו בהבדל בין גודל הגופים המקומיים והזרים.

עקרונית הטור כאן לא יתייחס לעניין מס רווחי הון, כל משקיע אמור לבחון את הדברים בעצמו, רק נציין שאפשר לקזז כנגד הפסדים מרווחים על ניירות ערך. למשקיעים שעובדים עם ברוקרים מקומיים, מנוכה מס רווחי ההון באמצעות הברוקר או הבנק, וזה כמובן חוסך את ההתעסקות עם מס הכנסה.

משקיעים שפועלים בארה"ב מול ברוקרים זרים ורוכשים ETF בבורסה האמריקאית, יצטרכו להסדיר את עניין מס רווחי ההון בעצמם.

עניין נוסף שקשור להשקעות בארה"ב, לאו דווקא בהקשר של ETF, הוא מס עיזבון. מי שאינו תושב ארה"ב חשוף ל-40% מס עיזבון על נכסים בארה"ב בהיקף של מעל 60,000 דולר. כל זה לא רלבנטי למי שרוכש קרנות מחקות בבורסה המקומית, כך שהחשש הזה פחות רלוונטי למשקיעים שפועלים בשוק המקומי.

השקעה במדדים היא דרך מעולה להיחשף לתחום, למדינה או לאוסף חברות בשווי שוק מסוים. הפופולריות של המדדים בארה"ב הביאה אותן לישראל באמצעות קרנות הסל והקרנות המחקות. הקרנות המחקות המקומיות מציעות אפשרות לחקות את מדד ה-S&P500 ללא דמי ניהול, בשקלים, תוך ניטרול החשיפה המטבעית, בבורסה המקומית.

הרשות לניירות ערך מעדכנת את כללי המשחק בשוק הקרנות הכספיות והרפורמה צפויה להשפיע כבר בזמן הקרוב.

להמשך קריאהעל מה מדברים?בחודשים האחרונים, עם עליות הריבית החדות ע"י בנק ישראל, התפתח שיח תקשורתי סוער סביב תנאי הריבית של פיקדונות הבנקים.

להמשך קריאהעל מה מדברים?בורסה לכולם ב-500 ₪? במסחר בקרנות נאמנות אפשר גם בפחות..

להמשך קריאהעל מה מדברים? כמו כל דבר בעולם הזה, גם את עולם קרנות הנאמנות אפשר לחלק לשניים: קרנות נאמנות אקטיביות וקרנות פאסיביות שמכונות...

להמשך קריאהעל מה מדברים? אם אתם בשלים להשקיע בשוק ההון, אבל הידע שלכם מצומצם ולא בא לכם לעשות דוקטורט בפיננסים, סיכוי סביר שזה...

להמשך קריאהעל מה מדברים?משקיעים מתחילים, מתקדמים או ותיקים בקרנות נאמנות? ריכזנו עבורכם את המושגים החשובים בעולם המסחר ביחידות קרן נאמנות.

להמשך קריאההשקעת סכום קבוע בהוראת קבע פוטרת אותנו מההתעסקות ברכישת נייר ערך מסויים בזמן מסויים, ומייצרת חיסכון נחמד בלי שנרגיש.

להמשך קריאהאפיק הקרנות הכספיות הוא ללא עוררין אפיק ההשקעה הבולט בשנה האחרונה, עד לכדי הכפלת סך הנכסים בו לסכום של מעל 100 מיליארד ש"ח בשנה אחת בלבד. לקרן הכספית יתרונות של נזילות יומית ותשואה בגובה ריבית בנק ישראל ומכאן הפופולריות שלה אך לא כל הקרנות הכספיות זהות. בשנים האחרונות הוגבלו חלקן לרכישה בכל יום, דווקא אלו עם דמי הניהול הזולים יותר באופן יחסי. חברת פייר יצאה עם שירות המציע שליחת הוראה על היתרה באופן אוטומטי לאחר שהמערכת מזהה את חלק המזומן שטרם נוצל, עד שההוראה מבוצעת במלואה למרות המגבלה של מנהל הקרן.

כאמור, האפשרות לבצע רכישה של נייר ערך כלשהו שאינו הבנק שלך התייעלה ועם השנים תהליך פתיחת חשבון ההשקעות ירד משבועיים ליומיים בלבד, לאחר שעבר ברובו לזיהוי אלקטרוני ללא צורך בהגעה למשרדי בית ההשקעות. חברת פייר לקחה את זה צעד נוסף קדימה ומציעה רכישה מיידית, עוד לפני סיום ההצטרפות, בדומה לאופן הרכישה בעולמות האי-קומרס (תדמיינו רכישת נעליים באמזון, חווית רכישה מיידית).

עוד תוספת חדשנית היא האפשרות להצטרף לשירות המאפשר חסכון וצבירת ריבית בכל סכום, ללא מינימום, ובלחיצת כפתור בלבד! כלומר לא רק שחווית ההצטרפות ורכישת הקרן היא מיידית, כעת פיתחה החברה פתרון שחוסך גם את הצורך בהעברה בנקאית, רכישת קרן באופן אקטיבי, פידיון והחזרה לבנק במועד שצריך, כעת הכל ממוכן.

בשנים האחרונות מובילה הרשות לני"ע מהלך שמטרתו להקל על העברת הכספים מחשבון הבנק אל חשבון ההשקעות, במטרה לאפשר את הפעולה בלחיצת כפתור מתוך חשבון ההשקעות עצמו. חברת פייר פיתחה תשתית המאפשרת כבר היום, מתוך האפליקציה שלה, העברת מזומן מיידית מבלי להתחבר לחשבון הבנק ומבלי להמתין אפילו לא יום עסקים אחד.

רכישת יחידות של קרנות נאמנות על ידי הלקוח תהיה כפופה לפתיחת חשבון לקוח בפייר פיננשיאל טכנולוג’יז בע”מ (“החברה”) אשר תעשה על ידי התקשרות הלקוח בהסכם לפתיחת חשבון בחברה, ותהיה כפופה לתנאי ההסכם לפתיחת חשבון ובהתאם לדין. התנאים המפורטים בהסכם פתיחת החשבון הם אלו שיחייבו את ...החברה והם בלבד. האמור באתר זה והשירות הניתן על ידי החברה, אין בהם בכדיי להוות הצעה או שידול לרכישת יחידות בקרנות נאמנות, או להוות ייעוץ/שיווק השקעות או תחליף לייעוץ/שיווק כאמור המתחשב בנתונים ובצרכים המיוחדים של כל אדם ואין לראות באמור משום הבטחת תשואה או רווח. חלק מהמידע הכלול באתר מבוסס על מידע הנלקח ממאגרי מידע פומביים ואשר הופק על ידי צדדים שלישיים. מטבע הדברים אפשר ויתברר כי מידע כאמור היה חסר, בלתי מדויק או לא עדכני. החברה, עובדיה ונושאי המשרה בה, לא יהיו אחראים לכל נזק, ישיר או עקיף, שיגרם, אם יגרם, כתוצאה מהסתמכות על המידע הכלול באתר או מהשמטה של מידע כאמור, וכן ממעשים או מחדלים של ספקי שירות חיצוניים לחברה המעורבים בהעלאת האתר ובהכנתו ו/או בהכנת המידע המפורסם באתר או הנתונים עליהם הוא מבוסס. אתר זה ותוכנו מהווים רכוש החברה, ואין להעתיקו, לשכפלו או לפרסמו באופן כלשהוא, לרבות חלקים ממנו ללא רשות מראש ובכתב של החברה.

© 2020~2022 fair Financial Technologies Ltd. All rights reserved.