על מה מדברים? כמו כל דבר בעולם הזה, גם את עולם קרנות הנאמנות אפשר לחלק לשניים: קרנות נאמנות אקטיביות וקרנות פאסיביות שמכונות...

להמשך קריאהקרנות מחקות קרנות סל ו-ETF

אם אתם בשלים להשקיע בשוק ההון, אבל הידע שלכם מצומצם ולא בא לכם לעשות דוקטורט בפיננסים, סיכוי סביר שזה יגמר בהשקעה במדד או השקעה שחשופה למדד כלשהו.

חשיפה למדד יכולה להתבצע בצורות שונות, כגון חשיפה רוחבית לפי שווי שוק או לתחום מסוים כמו נדל"ן, נפט, גז וכו'. היתרון המרכזי של חשיפה למדד היא כמובן העובדה שאין צורך בהכרות מעמיקה עם מניות ספציפיות.

יש כל מיני מדדים שאפשר להיחשף אליהם, נתמקד במדד הפופולרי: מדד ה-S&P500.

אפשרות ראשונה, ואולי הפשוטה והזולה ביותר להיחשף למדד ה-S&P500 היא דרך קרנות נאמנות מקומיות. בישראל יש גם קרנות מחקות מדד וגם קרנות סל על מדד ה-S&P500. רוב הקרנות המקומיות נסחרות בשקלים (יש קרנות שנסחרות גם בדולרים) ונסחרות בבורסה המקומית. זה היתרון הבולט שלהן, אבל הוא לא היחיד.

שתי הקרנות אמורות לשקף ולהשיג תשואה קרובה לזו של מדד הייחוס ולצורך הדוגמא נשאר עם מדד ה-S&P 500.

קרן סל נסחרת במהלך היום, וקרן מחקה נסחרת רק פעם אחת בסוף היום. הסחירות והנזילות היומיומיות פחות מעניינות את המשקיע הממוצע. מה שכן צריך לעניין אותו, זה ששני סוגי הקרנות כפופים לעמלת המסחר שהוא משלם לברוקר, בין אם זה בנק ובין אם זה חבר בורסה אחר.

זה המקום להזכיר שנכון לעכשיו גם הקרנות המחקות וגם קרנות הסל שתיהן קרנות צוברות, כלומר משקיעות את הדיבידנדים מהמניות חזרה בקרן עצמה, באופן אוטומטי.

עוד יתרון של הקרנות המקומיות, הוא היצע גדול של קרנות שמנטרלות את החשיפה המטבעית – כלומר מנטרלות את החשיפה למטבע הדולרי שנלווית להשקעה בניירות שמחקים מדדים בחו"ל. לרוב זה יתרון משמעותי, כי רוב המשקיעים לא חושבים על השקעה בדולר כשהם משקיעים במדד חו"ל (כל מה שמעניין אותם זו התשואה) ולא תמיד יש מודעות לחשיפה המטבעית. בשולי הדברים ומבלי לחוות דעה נזכיר כי יש מגמה של התחזקות השקל לאורך השנים (למעט בשנת 2023).

דמי הניהול בקרנות סל ובקרנות מחקות לא גבוהים באופן יחסי.

בקרנות סל יש מנגנון שנקרא 'דמי ניהול משתנים', שנועד להגן על מנהל תעודת הסל, במקרה של פער במעקב אחרי המטבע. אם תשואת המעקב נמוכה ממדד הייחוס מנהל הקרן אמור להשלים את הפער מדמי הניהול המשתנים. ולהיפך - אם הוא מגיע לתשואה עודפת על המדד, הוא יכול לצרף את התשואה העודפת לדמי הניהול המשתנים. המנגנון הזה עשוי לייצר אלמנט של חוסר וודאות אצל המשקיעים לגבי דמי הניהול הסופיים בקרנות סל, ומעניק יתרון (בהיבט של דמי ניהול) לקרנות מחקות.

נכון שעלויות הן לא הפרמטר היחיד שצריך לקחת בחשבון, אבל במוצרים מחקים הוא בהחלט נתון משמעותי. שקיפות בעלויות מסייעת ומעודדת תחרות במחיר ומועילה לכולם.

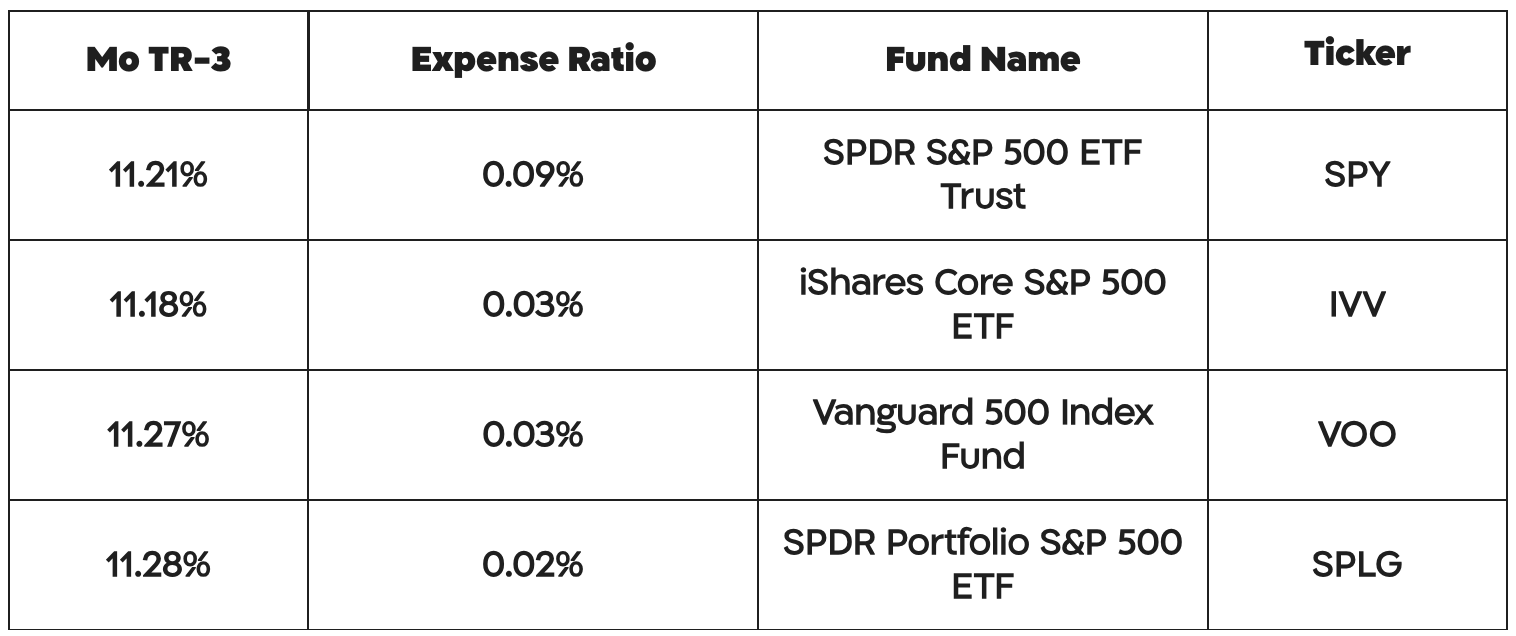

כשמסתכלים על הנתונים של השנה האחרונה (בטבלה המצורפת), רואים שקרנות הסל והקרנות המחקות מציגות תשואות דומות. הקרנות שמנטרלות חשיפה מטבעית הניבו השנה תשואה נמוכה יותר.

השקעה ב- Exchange Traded Funds בחו"ל היא אופציה נוספת לקבלת חשיפה למדד הנ"ל, אבל מומלץ להכיר את הנקודות הבאות לפני כן:

א. מכיוון שמדובר על נייר שנסחר בדולרים בבורסה בחו"ל, אין מה לדבר על ניטרול חשיפת מטבע.

ב. המסחר בקרנות ETF בחו"ל, כפוף לעמלות מסחר בהתאם למה שגובה הבנק או ברוקר אחר. אם אתם מתכוונים להשקיע בסכומים קטנים, עמלות המינימום "ינגסו" חלק לא מבוטל מקרן ההשקעה, וחשוב לקחת את זה בחשבון.

ג. דמי הניהול של כל הקרנות המחקות המקומיות על ה-S&P500 הם אפס. נכון שקיימת אפשרות שדמי הניהול יעלו, אבל גם אם זה יקרה, עמלת המסחר בארץ בדרך כלל תהיה נמוכה מעמלת המסחר המינימלית בחו"ל, ובואו לא נשכח שקיימת אפשרות לניטרול חשיפת המטבע. מכל זה נובע עוד יתרון לקרנות המקומיות.

כמו כן, קרנות הנאמנות המקומיות מעלות דמי ניהול, אם בכלל, רק אחת לשנה, בסוף השנה. הנתונים שבטבלה נכונים לינואר 2024, מה שאומר שאלו הם דמי הניהול של הקרנות עד סוף דצמבר 2024.

ד. אין ספק שגופי ניהול ההשקעות בארה"ב גדולים יותר מגופי ניהול ההשקעות המקומיים אך מאחר ומדובר בקרנות נאמנות אין כאן סיכון מנפיק. הכסף לא נמצא בבעלות מנהל הקרן. הקרן נמצאת בחשבון נאמנות ולמנהל הקרן יש ייפוי כח לפעול בו. לכן אין סיכון שמקורו בהבדל בין גודל הגופים המקומיים והזרים.

עקרונית הטור כאן לא יתייחס לעניין מס רווחי הון, כל משקיע אמור לבחון את הדברים בעצמו, רק נציין שאפשר לקזז כנגד הפסדים מרווחים על ניירות ערך. למשקיעים שעובדים עם ברוקרים מקומיים, מנוכה מס רווחי ההון באמצעות הברוקר או הבנק, וזה כמובן חוסך את ההתעסקות עם מס הכנסה.

משקיעים שפועלים בארה"ב מול ברוקרים זרים ורוכשים ETF בבורסה האמריקאית, יצטרכו להסדיר את עניין מס רווחי ההון בעצמם.

עניין נוסף שקשור להשקעות בארה"ב, לאו דווקא בהקשר של ETF, הוא מס עיזבון. מי שאינו תושב ארה"ב חשוף ל-40% מס עיזבון על נכסים בארה"ב בהיקף של מעל 60,000 דולר. כל זה לא רלבנטי למי שרוכש קרנות מחקות בבורסה המקומית, כך שהחשש הזה פחות רלוונטי למשקיעים שפועלים בשוק המקומי.

השקעה במדדים היא דרך מעולה להיחשף לתחום, למדינה או לאוסף חברות בשווי שוק מסוים. הפופולריות של המדדים בארה"ב הביאה אותן לישראל באמצעות קרנות הסל והקרנות המחקות. הקרנות המחקות המקומיות מציעות אפשרות לחקות את מדד ה-S&P500 ללא דמי ניהול, בשקלים, תוך ניטרול החשיפה המטבעית, בבורסה המקומית.

על מה מדברים? כמו כל דבר בעולם הזה, גם את עולם קרנות הנאמנות אפשר לחלק לשניים: קרנות נאמנות אקטיביות וקרנות פאסיביות שמכונות...

להמשך קריאהעל מה מדברים: מדריך למשתמשים באתר ובאפליקציית fair למסחר בקרנות נאמנות, בצורה עצמאית ובקלות. כיצד להשתמש במגוון אפשרויות הסינון והפיצ’רים לאיתור קרן...

להמשך קריאהעל מה מדברים: המדריך לבחירת קרן נאמנות: תחום פעילות | דמי ניהול | שארפ | מיסוי | ביצועי עבר | מתחילים להשקיע...

להמשך קריאהעל מה מדברים?משקיעים מתחילים, מתקדמים או ותיקים בקרנות נאמנות? ריכזנו עבורכם את המושגים החשובים בעולם המסחר ביחידות קרן נאמנות.

להמשך קריאהעל מה מדברים?כשהקמנו את פייר, ביקשנו לייצר אלטרנטיבה. להנגיש את עולם קרנות הנאמנות, שאינו נהנה מהפופולריות הראויה לו בישראל, לציבור הרחב.

להמשך קריאהעל מה מדברים?בחודשים האחרונים, עם עליות הריבית החדות ע"י בנק ישראל, התפתח שיח תקשורתי סוער סביב תנאי הריבית של פיקדונות הבנקים.

להמשך קריאהעל מה מדברים?בורסה לכולם ב-500 ₪? במסחר בקרנות נאמנות אפשר גם בפחות..

להמשך קריאהרכישת יחידות של קרנות נאמנות על ידי הלקוח תהיה כפופה לפתיחת חשבון לקוח בפייר פיננשיאל טכנולוג’יז בע”מ (“החברה”) אשר תעשה על ידי התקשרות הלקוח בהסכם לפתיחת חשבון בחברה, ותהיה כפופה לתנאי ההסכם לפתיחת חשבון ובהתאם לדין. התנאים המפורטים בהסכם פתיחת החשבון הם אלו שיחייבו את ...החברה והם בלבד. האמור באתר זה והשירות הניתן על ידי החברה, אין בהם בכדיי להוות הצעה או שידול לרכישת יחידות בקרנות נאמנות, או להוות ייעוץ/שיווק השקעות או תחליף לייעוץ/שיווק כאמור המתחשב בנתונים ובצרכים המיוחדים של כל אדם ואין לראות באמור משום הבטחת תשואה או רווח. חלק מהמידע הכלול באתר מבוסס על מידע הנלקח ממאגרי מידע פומביים ואשר הופק על ידי צדדים שלישיים. מטבע הדברים אפשר ויתברר כי מידע כאמור היה חסר, בלתי מדויק או לא עדכני. החברה, עובדיה ונושאי המשרה בה, לא יהיו אחראים לכל נזק, ישיר או עקיף, שיגרם, אם יגרם, כתוצאה מהסתמכות על המידע הכלול באתר או מהשמטה של מידע כאמור, וכן ממעשים או מחדלים של ספקי שירות חיצוניים לחברה המעורבים בהעלאת האתר ובהכנתו ו/או בהכנת המידע המפורסם באתר או הנתונים עליהם הוא מבוסס. אתר זה ותוכנו מהווים רכוש החברה, ואין להעתיקו, לשכפלו או לפרסמו באופן כלשהוא, לרבות חלקים ממנו ללא רשות מראש ובכתב של החברה.

© 2020~2022 fair Financial Technologies Ltd. All rights reserved.